投資にかかるコスト、気にしていますか?

世の中では、値段が高いものほど良いものであることが多いですよね。

たとえば、家電なら機能が多かったり性能が優れていたりしますし、ホテルであれば豪華でサービスも充実しています。

では、投資の場合はどうでしょうか。

投資も手数料が高いサービスのほうが、より多くのリターンを得られるのでしょうか?

手数料は「見えない敵」

投資で大切なのは「いかに増やすか」だけではありません。

「いかに減らさないか」、つまり手数料を抑えることも同じくらい重要です。

投資に詳しくないと、手数料を気にせず「おまかせで安心」と思い込んで、高コストな投資商品を選んでしまいがちです。

しかし実際には、手数料の1%の違いが20年後には大きな差となって返ってきます。

手数料の違いは将来の差に直結する

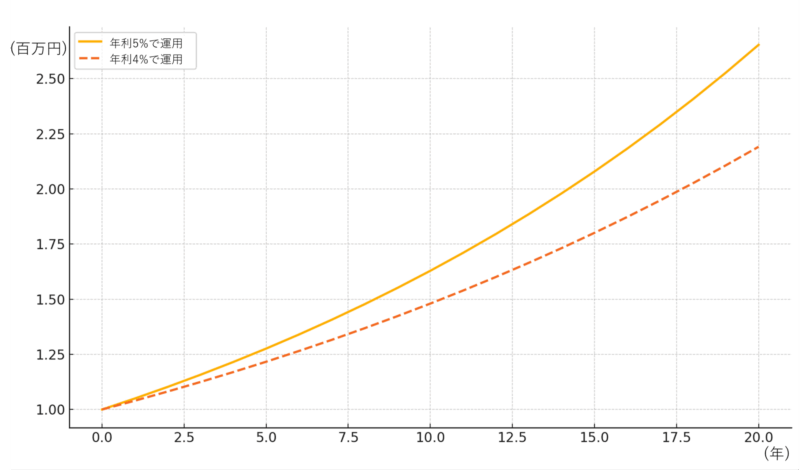

たとえば、年利5%で運用できた場合と、年利4%(手数料が1%)で運用した場合では、20年後に約2割以上の差が出ます。

| 初期投資100万円 | 年利5%(手数料0%) | 年利4%(手数料1%) |

|---|---|---|

| 20年後の金額 | 約2,653,000円 | 約2,191,000円 |

| 差額 | – | 約46万円の差! |

下のグラフで黄色の実線が年利5%(手数料0%)、オレンジの破線が年利4%(手数料1%)での運用成果です。

このシミュレーションでは20年間ですが、もちろん投資期間が長くなれば、投資成果の差はさらに広がることになります。

高コストな投資商品の例

下記にあげた商品・サービスは比較的高い手数料を取られるものですので、手を出さないことをおすすめします。

アクティブファンド

- 信託報酬が1%以上かかる商品が多く、購入時手数料も発生しがち

- 成績がインデックスに劣る場合でも、手数料はしっかり取られる

ロボアドバイザー

- 運用はほぼインデックス投資なのに、年1%の手数料

- 「便利さ」に対して割高

ラップ口座

- アドバイス+投資信託+売買のすべてに手数料がかかる

- 中には年2%以上取られるケースも

IFA(独立系ファイナンシャルアドバイザー)

- 本来は中立的な立場だが、高コストなファンドやラップ口座を推奨されることが多い

- アドバイザリー料が年0.5〜1.0%発生する場合もあり、インデックスファンドだけを勧めてくれるケースは少ない

本当におすすめなのは「低コストのインデックスファンド」

- 信託報酬が0.1%程度と激安(例:eMAXIS Slimシリーズ)

- 市場平均に連動するだけのシンプルな設計

- 長期投資との相性抜群。リスクは市場と同じ、でもコストは最小限

なぜインデックスファンドに投資するのが良いのか、詳しくは下記の記事をご覧ください。

まとめ

投資で成功するためには、まず「損をしないこと」が重要であり、その第一歩としてムダな手数料を避けることが大切です。

投資方法に迷った場合は、低コストなインデックスファンドをコツコツ積み立てていくことをおすすめします。

また、口座開設する証券会社もネット証券が手数料が安くおすすめです。

以上、参考になれば幸いです。