FIRE(経済的自立・早期リタイア)を目指すにあたり、資産形成の柱を何にするかは大きなテーマですよね。

投資先を選ぶ際、「株式」・「債券」・「金(ゴールド)」といった選択肢があります。

しかし、長期投資において最も高いリターンを生み出してきたのは株式です。

ここでは、実際のデータをもとに比較してみましょう。

各資産クラスの長期リターン(米国データ)

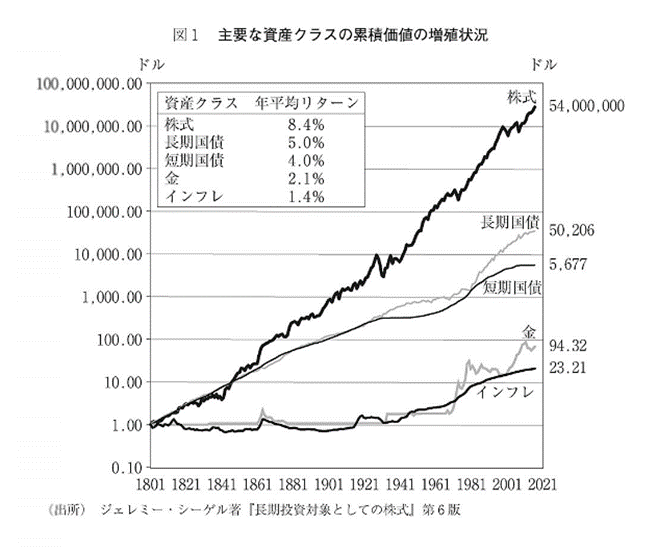

1801年から2021年までの実質リターン(インフレ調整後)の平均は以下の通りです。

- 株式(米国株):年平均 6.9%

- 債券(長期国債):年平均 3.6%

- 債券(短期国債):年平均 2.6%

- ゴールド:年平均 0.7%

なお、インフレ調整後の実質リターンは下記の式で計算しています。

実質リターン=(1+インフレ率)/(1+名目リターン)−1

この差は非常に大きく、複利効果を考慮すると差はさらに広がります。下のグラフを見てみましょう。

このグラフは一見すると直線的に上昇しているように見えますが、縦軸に注目してください。これは対数グラフであるため、実際には指数関数的に上昇していることを示しています。

グラフからは、株式の伸びが他の資産クラスを圧倒していることが一目でわかりますね。

長期的には債券やゴールドと比べて株式投資がおすすめ

貯金だけではインフレに弱いですし、債券やゴールドといった資産は「値動きが比較的安定している」という利点はあるものの、長期的に大きな資産を築くには力不足となりがちです。

債券投資との比較

債券は「元本の安全性」と「利息収入」が魅力ですが、長期投資のリターンという点では株式に劣ります。

特にインフレが進む局面では、固定利回りの債券は実質的な価値が目減りしてしまいます。

もし日本国債を買うなら、半年毎に利率が変わる変動金利タイプの「変動10年」が安心ですね。

安定を重視するなら債券は役立ちますが、資産を大きく成長させるという目的には向きにくいのです。

ゴールド投資との比較

ゴールドは「有事の資産」としての役割を果たし、株式市場の混乱時に価値を保つ傾向があります。

しかし、ゴールド自体は企業のように利益を生み出す仕組みを持っていないため、長期的に資産を増やすには限界があります。

「守りの資産」として少し組み入れる意味はありますが、メイン資産にするのは非効率です。

株式投資の優位性

株式は企業が成長して利益を生み出すことで、その成果が株主に還元される仕組みを持っています。

世界経済の成長に連動して株価も長期的に上昇するため、インフレを上回るリターンが期待できます。

前述のとおり、過去のデータでも、株式は債券やゴールドよりも高いリターンを示してきました。

もちろん株式には短期的な価格変動リスクがあります。

しかし、時間を味方につけることでそのリスクは平均化され、リターンが安定していくのが歴史的に確認されています。

したがって、長期投資で資産形成を目指すなら、株式を中心に据えるのが最も合理的な選択肢といえるでしょう。

まとめ

| 資産クラス | 期待リターン | リスク(価格変動) | インフレ耐性 | 配当・利息 | 特徴・用途 |

|---|---|---|---|---|---|

| 株式 | 高い | 高い | 高い | 配当あり | 長期成長向き。複利効果で資産拡大。短期変動あり。FIREや老後資金の主力に向く。 |

| 債券 | 低~中 | 低~中 | 低~中 | 利息あり | 元本安定型。短期的な資産保全や分散投資向き。インフレには弱い。 |

| ゴールド | 低~中 | 中~高 | 中~高 | なし | インフレ・通貨リスク対策。値上がり益は期待できるが、配当・利息はなし。守りの資産として保有。 |

長期投資においては、安定性を重視するあまりリターンの小さい資産に偏ると、FIREまでの道のりが遠くなってしまいます。

リスクを取りすぎない範囲で株式を軸にするのが、長期投資で成果を出すための有力な選択肢だと思います。

ここで紹介している理屈はあくまで過去のデータに基づいたものです。

将来も必ず同じ結果になるとは限りませんが、長期的な傾向として高い確率で似たような結果になると考えられます。

以上、参考になれば幸いです。

投資にはリスクが伴い、元本割れや損失が発生する可能性があります。投資判断は自己責任で行ってください。